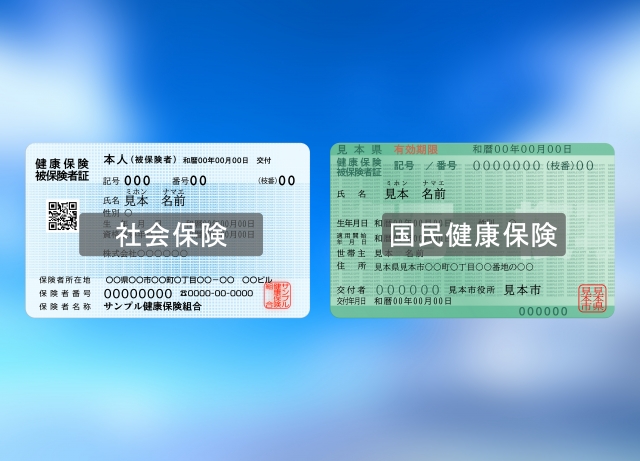

母子家庭における国民健康保険と社会保険の選択は、生活全体に影響する重要な問題です。適切な判断を下すためには、現在の収入や働き方、そして子育て環境など複数の要素を検討する必要があります。実際の医療費負担から付加給付まで、両保険制度の違いを理解することが大切です。国民健康保険は収入に応じた保険料設定が特徴で、社会保険は給与からの天引きという形をとります。この記事では、あなたの状況に合った保険をお選びいただけるよう、7つの判断基準をもとに具体的な事例を含めて解説していきます。

母子家庭が国保と社保を選ぶときの重要ポイント

国保と社保を比較する際に押さえておくべき基本事項は、収入規模と医療費負担の違いにあります。国保の場合、前年の所得をもとに保険料が計算され、市区町村によって金額は変動します。一方、社保は標準報酬月額に応じた一定の料率で算出されます。子育て世帯の医療機関受診頻度を考慮すると、どちらの保険制度がお得になるかは、世帯の状況によって大きく異なります。

収入で比較:国保と社保どちらが得か

国民健康保険と社会保険の選択で悩むポイントは、月々の負担額の違いです。世帯収入によって保険料は大きく変動するため、慎重な検討が必要になります。

国民健康保険の場合、保険料は前年の所得に基づいて計算します。基本的な算出方法は所得割額と均等割額の合計。所得割額は年収の7%から10%程度、均等割額は1人あたり年間2万円から4万円の範囲です。年間の保険料は市区町村で異なるため、お住まいの自治体に問い合わせると正確な金額がわかります。

社会保険は毎月の給与から天引きとなり、給与の約10%が保険料として徴収されます。この金額は事業主と折半となるため、実質的な負担は約5%。ただし、介護保険料や年金保険料も合わせると給与からの控除は増えていきます。

収入が増える見込みや転職の予定がある場合は、その時期に合わせて保険の見直しをすることをお勧めします。両制度とも医療費の自己負担割合は原則3割ですが、付加給付や高額療養費制度の利用条件が異なります。

両制度には一長一短があり、世帯の状況や将来の収入見込みによって最適な選択は変わってきます。社会保険では傷病手当金や出産手当金といった所得保障があるため、長期の療養や出産を控えている場合は検討材料になるでしょう。

保険料の支払い方法も重要な考慮点となります。国民健康保険は年間保険料を自分で納付する必要があり、毎月の生活設計をしっかり立てる必要があります。一方、社会保険は給与天引きのため、支払い忘れの心配はありません。

医療費の還付制度も制度によって異なります。社会保険では付加給付により、入院時の食事代や出産費用の補助が手厚くなる場合があります。国民健康保険は高額療養費の計算方法が世帯単位となり、収入に応じた負担限度額が設定されています。

年収200万円以下の場合の選び方

年収200万円以下の世帯は、国民健康保険に大きなメリットがあります。保険料の軽減制度を利用できることが、最大の特徴です。軽減制度は世帯の所得が一定基準以下の場合に適用され、最大で保険料が7割削減されます。

具体的な軽減割合は3段階で設定されています。7割・5割・2割の区分があり、世帯の所得に応じて自動判定されます。2人世帯で年収150万円未満なら7割軽減の対象です。この制度により、実質的な保険料負担を大幅に抑えることができます。

医療費の自己負担も軽減される点は、家計の助けになります。高額療養費制度では、所得の低い世帯は自己負担の上限額が低く設定されます。入院時の負担軽減や、子どもの医療費助成制度との併用で、医療費の心配を減らすことができます。

社会保険は給与に対して一定の料率で保険料がかかります。パートタイム労働者でも週20時間以上かつ月収8.8万円以上なら加入が必要ですが、この収入帯では国保の軽減制度を使った方が負担は少なくなります。

実際の試算では、年収150万円の場合、国民健康保険料は軽減後で年間6万円程度になることも。一方、社会保険では月額6千円程度の負担が発生し、年間で約7万2千円になります。子どもの医療費や予期せぬ入院などのリスクを考えると、この収入帯では国民健康保険が有利といえます。

年収200-400万円の場合の選び方

年収200万円から400万円の収入帯では、働き方によって選択のポイントが変わってきます。社会保険では事業主との保険料折半があり、付加給付の恩恵も受けられるため、総合的に判断する必要があります。

この収入帯における社会保険の実質負担は、給与の約5%です。月収25万円の場合、保険料の実質負担は月額1万2500円程度になります。ボーナス時期は標準賞与額に応じた保険料が追加されますが、毎月の給与からの天引きで納め忘れの心配はありません。

国民健康保険の場合、この収入帯では軽減制度の対象外となる可能性が高くなります。年収300万円で計算すると、年間の保険料は30万円前後。毎月分割で納付すると月額2万5000円程度の負担になります。

医療費の給付面では、社会保険の方が手厚い傾向にあります。付加給付という独自の給付制度があり、入院時の食事代補助や出産育児一時金の上乗せなどが受けられます。定期的な通院や入院の予定がある場合は、この付加給付が家計の助けになります。

将来的な収入増加の見込みがある場合は、社会保険への加入を前向きに検討しましょう。昇給やボーナスが期待できる場合、長期的に見ると社会保険の方が有利になる可能性が高くなります。保険の切り替えには手続きが必要なため、計画的に準備することをお勧めします。

年収400万円以上の場合の選び方

年収400万円以上の世帯では、社会保険を選択するメリットが大きくなります。この収入帯における国民健康保険料は年間40万円を超える場合が多く、月々の負担は社会保険を上回ることが一般的です。

社会保険料は給与の約10%で、事業主との折半により実質負担は約5%となります。月収35万円の場合、実質的な負担額は月額1万7500円程度。ボーナス時の追加負担はありますが、年間トータルでは国民健康保険より負担が軽くなります。

付加給付の恩恵も大きなポイントです。入院時の食事代補助や在宅療養費、出産育児一時金の上乗せなど、国民健康保険にない独自の給付制度が利用できます。子育て世帯にとって、これらの給付は家計の強い味方となるでしょう。

傷病手当金や出産手当金といった所得保障制度も社会保険の魅力です。長期療養が必要になった場合でも、一定期間は収入を確保できます。国民健康保険にはない制度なので、働き盛りの世代には重要な安心材料となります。

将来的な年金受給額にも影響するため、長期的な視点での判断が必要です。標準報酬月額が高いほど、将来の年金受給額も増えていく仕組みになっているためです。

医療費で比較:国保と社保の負担額

医療費の自己負担は、保険選びの重要な判断材料となります。国民健康保険と社会保険では、基本的な自己負担割合は同じ3割ですが、負担軽減の仕組みに違いがあります。

高額療養費制度は両保険で利用可能ですが、所得区分による負担上限額の設定が異なります。国民健康保険は市区町村民税の課税状況で区分されますが、社会保険は標準報酬月額によって判定します。

医療費の支払い方法も制度によって異なります。国民健康保険では一旦窓口で全額を支払い、後から払い戻しを受ける形が基本です。社会保険は限度額適用認定証を提示することで、窓口での支払いを自己負担限度額までに抑えることができます。

入院時の食事代や差額ベッド代など、保険適用外の費用についても制度ごとに補助内容が違います。社会保険では付加給付により、これらの費用を一部補助する健康保険組合も多く見られます。

子どもの医療費助成制度は自治体による制度のため、国保・社保どちらでも利用可能です。ただし、社会保険の場合は付加給付と医療費助成の併用で、より手厚い補助を受けられる場合もあるでしょう。

通院での自己負担額の違い

通院時の医療費負担は、国民健康保険と社会保険で基本的な仕組みは同じです。医療費の3割を自己負担する点は共通していますが、実質的な負担額には違いが生じます。

国民健康保険の場合、外来診療の自己負担限度額は所得に応じて設定されます。年収300万円以下の世帯では月額1万8000円が上限となり、この金額を超えた分は高額療養費として後から支給されます。

社会保険では、標準報酬月額に応じて自己負担限度額が決まります。月収28万円以上53万円未満の場合、外来の限度額は月額1万8000円。限度額適用認定証を使えば、窓口での支払いをこの金額に抑えることができます。

慢性疾患で定期的な通院が必要な場合、月々の負担は重要な問題です。社会保険では付加給付により、自己負担分の一部が戻ってくる場合があります。これは組合健保独自の制度で、給付率は保険者によって異なりますが、2割から3割程度の還付を受けられることも。

投薬治療が必要な場合、院外処方箋での薬局支払いも医療費に含まれます。月の途中で限度額に達した場合、以降の支払いは不要になる仕組みは両保険で同じです。ただし、社会保険では処方箋薬剤の一部負担金も付加給付の対象になることがあります。

入院での自己負担額の違い

入院時の医療費は高額になりがちなため、保険制度による負担の違いが大きく影響します。国民健康保険の場合、所得に応じた負担限度額を超えた分は高額療養費として後日支給される仕組みです。

世帯の所得区分により、月額の負担上限は異なります。年収300万円以下の場合、限度額は月8万100円。住民税非課税世帯ならさらに低い限度額が適用されます。入院期間が長引くと、4か月目以降は限度額がさらに引き下げられる多数該当の制度も使えます。

社会保険では、標準報酬月額によって負担限度額が決まります。月収28万円以上53万円未満の場合、限度額は月8万100円で国保と同水準です。ただし、限度額適用認定証を使えば、窓口での支払いをこの金額に抑えることが可能です。

入院時の食事代は、1食460円の標準負担額がかかります。社会保険では付加給付により、食事代の一部を補助する制度を設けている健康保険組合も。低所得世帯は、限度額適用・標準負担額減額認定証で食事代を1食210円まで下げることができます。

差額ベッド代など、保険適用外の費用についても負担軽減の可能性があります。社会保険の場合、付加給付でこれらの費用を一部補助する保険者もあり、入院費用の実質負担を抑える選択肢が広がります。

子どもの医療費助成の違い

子どもの医療費助成制度は自治体が実施する制度で、国保・社保どちらでも利用できます。ただし、実際の手続きや負担額には違いが出てきます。

自治体によって対象年齢や所得制限は異なりますが、多くの地域で中学生までの医療費が無料か、一部負担で済む仕組みを導入しています。東京都の場合、義務教育就学前は医療費が無料。小学生から中学生は通院1回200円の自己負担で済みます。

社会保険では、医療費助成に加えて付加給付も利用可能です。子どもが入院した場合、食事代の補助や付添看護料の給付など、独自の支援制度がある健康保険組合も見られます。医療費助成と付加給付の併用で、より手厚い補助を受けられる可能性があります。

医療費の還付方法も制度によって異なります。国保の場合、自動償還払いを採用している自治体が多く、窓口負担分が後日口座に振り込まれます。社会保険では、付加給付分の申請が別途必要になる場合もあり、手続きの手間は増えますが、トータルでの負担軽減が期待できます。

予防接種や健康診断など、任意の医療サービスについても、社会保険では付加給付による補助を受けられることがあります。子育て世帯の医療費負担を考える上で、これらの付加的なサポートも重要な判断材料となるでしょう。

母子家庭の働き方別:国保と社保の選び方

働き方によって、加入できる保険制度は変わってきます。パートタイム労働者は、労働時間と収入によって社会保険への加入基準が決まります。正社員の場合は原則として社会保険に加入となりますが、給与水準によって実質的な負担は大きく異なります。転職や雇用形態の変更を考えている場合は、保険の切り替え時期も考慮に入れた方が良いでしょう。

パート・アルバイトで迷った時の選び方

パートやアルバイトでの働き方を選ぶ際、保険制度の選択は重要なポイントとなります。週の労働時間と月収によって、社会保険の加入条件が変わってくるためです。

基本的な基準として、週20時間以上かつ月収8.8万円以上で働く場合、社会保険への加入が必要です。ただし、従業員501人以上の企業で働く場合に限定されます。500人以下の企業では、労使の合意による任意加入の形を取ることが多いでしょう。

短時間勤務で複数の職場を掛け持ちする場合、それぞれの勤務時間を合算して判断します。2か所の職場で合計週20時間以上働き、合計月収が8.8万円を超える場合は、主たる勤務先で社会保険に加入することになります。

扶養に入る選択肢がない母子家庭の場合、保険料の負担は全て自身で賄う必要があります。そのため、月収と労働時間の調整は慎重に検討すべきです。社会保険に加入すると、給与からの天引きで手取り額は減りますが、付加給付などの独自の給付制度を利用できる利点もあります。

労働時間と社保加入の関係

社会保険の加入要件となる労働時間は、厳密な計算方法で判断します。基本となる週20時間以上という基準は、所定労働時間で計算。残業時間は含まれません。

月ごとの労働日数が変動するシフト制の場合、1日の所定労働時間に月平均の労働日数を掛けて計算します。例えば1日5時間、月16日勤務の場合、週あたりの労働時間は5時間×16日÷4.3週で計算し、約18.6時間となります。

雇用期間が1年以上見込める場合のみ加入対象となる点も重要です。短期契約を繰り返し更新するケースでは、実態として1年以上の雇用が見込めるかどうかで判断。雇用契約書の確認が必要になるでしょう。

労働時間の調整は慎重に行う必要があります。週20時間を少しでも超えると社会保険加入の対象となり、収入面での計算が大きく変わってきます。逆に、20時間を下回る調整をすれば、国民健康保険を選択できます。

育児との両立を考える場合、社会保険の加入基準となる労働時間は重要な判断材料となるでしょう。保育所の利用時間との兼ね合いも考慮に入れた計画が必要です。

国保と社保の月々の負担比較

パートやアルバイトでの収入における保険料負担は、国保と社保で大きく異なります。月収12万円でのケースを具体的に見てみましょう。

社会保険の場合、健康保険料は月収の約10%。事業主との折半により、実質的な負担は約5%となります。月収12万円なら、実質負担は月6000円程度。これに介護保険料と年金保険料が加わり、合計で月1万5000円前後の負担となるでしょう。

国民健康保険では、前年の所得に応じて年間の保険料が決まります。年収144万円(月収12万円×12か月)の場合、年間保険料は約18万円。これを12回に分割すると、月々1万5000円程度の負担になります。

ただし、国保の場合は世帯の所得状況によって軽減制度を利用できます。年収144万円の単身世帯なら2割軽減の対象となり、月々の負担は1万2000円程度まで下がる計算です。子どもがいる世帯なら、さらに軽減が適用される可能性も。

医療費の還付制度を含めて考えると、定期的な通院がある場合は社会保険の方が有利になることも。付加給付による医療費の補助が受けられるためです。

正社員で迷った時の選び方

正社員として働く場合、原則として社会保険への加入が必要となります。ただし、小規模企業や特定の業種では、加入基準や選択の余地が異なることも。雇用形態による保険料負担の違いを理解しておくと、働き方の選択に役立つでしょう。

社会保険に加入すると、毎月の給与から保険料が天引きされます。これは事業主との折半となるため、給与明細の控除額は実質負担の2倍の金額で表示されます。介護保険料と年金保険料も合わせると、手取り額への影響は大きくなります。

一方、国民健康保険を選択できる小規模企業で働く場合、収入に応じた保険料を自身で納付する形になります。年間の保険料を12回に分割して納付するのが一般的。ただし、前年の所得をもとに保険料が決まるため、収入が大きく変動する場合は注意が必要です。

正社員の場合、昇給やボーナスなど、収入が増加する見込みがある点も考慮に入れましょう。社会保険料は標準報酬月額で決まるため、収入が増えると保険料も上がりますが、将来の年金受給額にも影響します。長期的な視点での判断が求められる点も、正社員特有の考慮事項といえるでしょう。

労働条件の交渉時には、保険の種類や保険料の負担についても確認することをお勧めします。

給与金額での国保と社保の比較

給与金額による保険料負担の違いは、実質的な手取り額に直結します。月収25万円の正社員の場合で具体的に比較してみましょう。

社会保険では、給与の約10%が健康保険料として徴収されます。事業主との折半により、実質負担は約5%。月収25万円の場合、健康保険料の実質負担は月1万2500円程度となります。これに介護保険料と年金保険料を加えると、総額で約3万円の負担になるでしょう。

ボーナス時期には、標準賞与額に応じた追加の保険料が必要です。年2回のボーナスが各25万円とすると、1回あたり約1万2500円の追加負担が発生。年間トータルでは約40万円の保険料負担となります。

国民健康保険の場合、年収300万円(月収25万円×12か月)で計算すると、年間保険料は約36万円。毎月分割で納付すると月額3万円程度の負担となり、一見すると社会保険と大差ないように見えます。ただし、これは世帯主1人の場合の金額で、扶養家族がいると保険料は上がっていきます。

医療費の還付制度も含めて検討すると、この収入帯では社会保険のメリットが大きくなります。特に、組合健保の場合は独自の付加給付で、医療費の実質負担を抑えられることも。

将来を考えた保険の選び方

将来的な収入や生活設計を見据えた保険選びは、長期的な経済基盤を左右します。正社員として働く場合、社会保険加入のメリットは年数を重ねるごとに大きくなる傾向にあります。

昇給やキャリアアップに伴う収入増加を考慮すると、標準報酬月額の上昇は将来の年金受給額に直結します。例えば、月収が30万円から40万円に上がった場合、標準報酬月額も上がり、年金の掛け金は増えますが、将来受け取る年金額も増加します。

傷病手当金や出産手当金といった所得保障制度も、将来的な安心材料となります。病気やケガで長期休職した場合、最長1年6か月まで標準報酬月額の3分の2相当額が支給されます。国民健康保険にはない制度なので、働き盛りの世代には重要な保障となるでしょう。

育児休業中の社会保険料免除制度も見逃せません。子育てと仕事の両立を考える場合、育休中の保険料負担がゼロになる点は大きなメリット。復職後も、時短勤務中は報酬が下がっても保険料負担を抑えられます。

将来的な転職や独立を視野に入れている場合でも、社会保険の加入期間は通算されます。健康保険の継続性という点でも、社会保険は安定した選択肢となるでしょう。

母子家庭の実例から見る:国保と社保の選択基準

母子家庭における保険選びは、世帯の状況によって最適な選択が変わってきます。働き方や収入、子どもの年齢、健康状態など、様々な要素を総合的に判断する必要があります。実際の相談事例を見ると、収入の安定性と医療費の負担が大きな判断材料となっています。定期的な通院の有無や子どもの成長段階によっても、選択の優先順位は変化するでしょう。

よくある相談:国保と社保どちらにすべきか

母子家庭からの保険選びの相談で最も多いのが、収入と医療費のバランスについての悩みです。パートタイム労働で月収15万円の場合、社会保険と国民健康保険のどちらを選ぶべきか迷うケースが典型的です。

収入面では、国民健康保険なら世帯の所得状況によって軽減制度を利用できます。一方、社会保険は事業主との折半で負担を抑えられますが、介護保険料や年金保険料も合わせると、手取り額への影響は無視できません。

医療費の面では、定期的な通院が必要な場合と、健康診断程度しか医療機関にかからない場合で、有利不利が分かれます。社会保険の付加給付は、頻繁な通院があるケースでは大きな助けとなります。

子育てに関する給付も重要な判断材料です。社会保険には出産手当金や育児休業中の保険料免除など、子育て世帯向けの支援制度が充実しています。国民健康保険にはないこれらの制度は、将来的な生活設計に影響を与える要素となるでしょう。

職場での立場や今後のキャリアプランによっても、保険選びの判断は変わってきます。昇給や正社員登用の可能性がある場合は、長期的な視点での検討が必要です。

子どもの年齢別での選び方

子どもの年齢によって医療費や必要な保障は大きく変化します。乳幼児期は予防接種や定期健診が多く、医療機関の利用頻度が高くなります。この時期は社会保険の付加給付が役立つケースが多いでしょう。

小学生になると、怪我や感染症など予期せぬ医療費が発生しやすくなります。社会保険では限度額適用認定証を使って、窓口での支払いを抑えることが可能です。付加給付による医療費の補助も、家計の助けになるはずです。

中学生以上になると、部活動での怪我や成長期特有の疾患など、新たな医療ニーズが出てきます。この年代では、医療費助成制度の対象外となる自治体も多く、実質的な医療費負担は増加傾向に。社会保険の付加給付は、こうした負担増への対策となります。

進学を控えた高校生の場合、教育費との兼ね合いも考慮が必要です。社会保険料は給与からの天引きのため、教育費の計画が立てやすいという利点があります。国民健康保険は毎月の納付額が変動する可能性があるため、教育費の積立てに影響を与えることも。

子どもの成長に伴う医療費の変化を見据えて、保険を選択することをお勧めします。年齢による医療費助成制度の違いも、自治体ごとに確認しておくと良いでしょう。

持病がある場合の選び方

持病による定期的な通院や投薬が必要な場合、医療費の負担を考慮した保険選びが重要です。月1回の通院と処方箋による投薬で、毎月2万円程度の医療費が発生するケースを具体例として見てみましょう。

社会保険の場合、付加給付制度により医療費の一部が還付されます。通院1回につき500円から1000円程度の付加給付が一般的。投薬についても、一部負担金の2割程度が還付される健康保険組合も多く見られます。

限度額適用認定証の利用も大きなメリットとなります。高額な検査や治療が必要になった場合、窓口での支払いを自己負担限度額までに抑えることができます。事前に認定証を取得しておけば、一時的な支払いの負担を軽減できるでしょう。

国民健康保険でも高額療養費制度は利用可能ですが、一旦窓口で全額を支払う必要があります。払い戻しまでのタイムラグが発生するため、資金面での余裕が必要になるでしょう。所得区分によっては、限度額が社会保険より高く設定される場合も。

慢性疾患で長期の治療が必要な場合、傷病手当金の有無も重要な判断材料となります。社会保険なら休職中の所得保障が受けられる一方、国民健康保険にはこの制度がないという違いも。

国保と社保の具体的な手続き方法

保険の加入手続きは、制度によって必要な書類や手順が異なります。国民健康保険は市区町村の窓口で、社会保険は勤務先の担当部署で手続きを行います。それぞれの手続きには期限が設けられているため、計画的な対応が必要です。特に、保険の切り替え時は空白期間が発生しないよう注意が必要でしょう。

国保に加入する手順と必要書類

国民健康保険への加入手続きは、居住地の市区町村窓口で行うのが基本です。手続きは世帯主が行うことになり、母子家庭の場合は母親が世帯主として申請を行います。

加入の申請には、本人確認書類として運転免許証やマイナンバーカードなどが必要となります。社会保険を脱退して国保に切り替える場合は、資格喪失証明書も必要です。このほか、母子家庭であることを証明する書類として、児童扶養手当証書や戸籍謄本なども求められます。

手続きの期限は、他の健康保険の資格を失った日から14日以内となります。この期限を過ぎると、資格を失った日までさかのぼって保険料を納める必要が出てきます。保険料の算定には前年の所得を証明する書類が必要で、源泉徴収票や確定申告書の控えを用意します。

世帯の所得が低い場合は、保険料の軽減制度を利用できます。軽減の申請には、世帯全員の所得を証明する書類が必要となるため、事前に準備しておくと手続きがスムーズです。転居に伴う手続きの場合は、転入日から14日以内の申請が必要となります。

社保に加入する手順と必要書類

社会保険への加入手続きは、勤務先の人事部門や総務部門を通じて行います。加入のタイミングは、雇用開始日や労働条件の変更日からとなり、会社が健康保険組合や年金事務所に届け出を行う形を取ります。

必要な書類として、基本的な項目では本人確認書類やマイナンバーが必要です。母子家庭の場合、扶養する子どもの情報も登録するため、子どもの健康保険証や戸籍謄本なども求められます。国民健康保険からの切り替えの場合は、脱退の手続きを別途行う必要があります。

加入手続きでは、標準報酬月額の決定も重要なポイントとなります。給与支払い見込額を基に、社会保険料の計算基準となる標準報酬月額が決定されます。昇給や労働時間の変更があった場合は、標準報酬月額の見直しが行われる点も覚えておきましょう。

手続きの完了後、健康保険証が発行されます。発行までの間に医療機関を受診する予定がある場合は、加入証明書を発行してもらうことも可能です。限度額適用認定証が必要な場合は、健康保険証の発行後に別途申請することになります。