会社勤めをしていると、年末が近づくと年末調整のため、書類を会社に出すことになると思います。

そして、もしあなたが何らかの理由で母子家庭になった場合、年末調整書類に関して記入する内容は変わります。

元々、年末調整で会社に提出する資料はそれほど難しくはないと思いますが、それでも結構手間ですよね。でもそれが母子家庭になるとどうなるのか、書くことが変わると聞くと心配になりますよね。

また申請書を正しく記入しないと、本来受けられるはずの控除が受けられなくなってしまう可能性もあります。

そこでここでは、会社に勤めている母子家庭の方の年末調整の提出書類の書き方について、扶養控除に関わる部分を中心に解説していきます。母子家庭になって書き方がわからない、合っているか不安、という方はぜひ参考にして下さいね。

母子家庭で必要な年末調整書類と控除の種類

年末調整には3種類の控除があり、以下の書類を提出することになります。

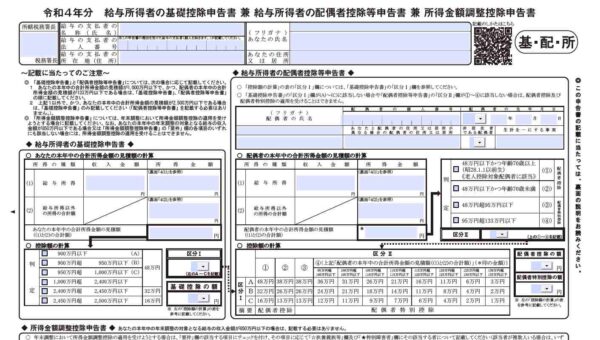

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

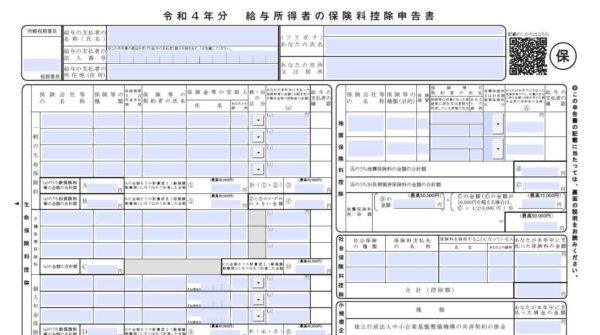

- 給与所得者の保険料控除申告書

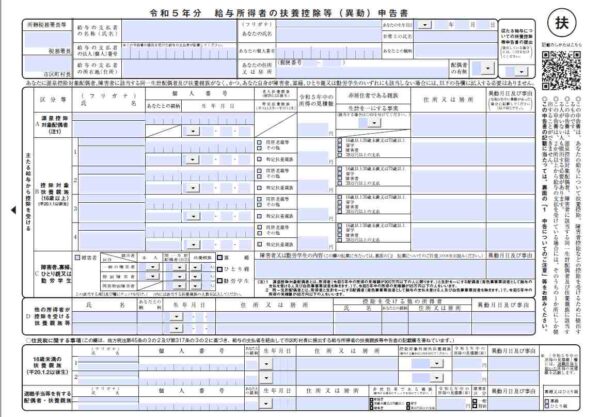

- 給与所得者の扶養控除等(異動)申告書

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

基礎控除、配偶者(特別)控除、所得金額調整控除を受けるための書類で、基本的に全員が提出することになります。

母子家庭の場合、実際に記入する部分はあまり多くありません。更に給与収入が850万円を超えない場合、左欄「給与所得者の基礎控除申告書」の給与所得欄の記入のみとなります。

まず、収入金額欄に「本人の一年間の年収」を記入してください。その次に所得金額欄に給与所得を記入してください。

また、給料以外の収入があれば記入しましょう。それらを合わせた合計所得額の見積もり額を記入します。そして合計見積もり額に該当する判定結果にチェックをいれましょう。

さらに社会保険料や地震保険料、iDeCoなどを支払っている方は、給与所得控除申請書も提出する必要があるので、注意しましょう。

給与所得者の保険料控除申告書

生命保険料、地震保険料などの保険料控除を受けるための書類です。

こちらは扶養控除以外の控除についての情報を記載するもので、該当するものがなければ、本来提出は不要ですが、名前と住所だけ記入して提出するよう指示する会社もあります。

「社会保険料控除」の記入の必要性は少ない

源泉徴収された社会保険料は対象外なので、通常は記入する必要はありません。就職までの間に支払った年金や国民健康保険料などがあれば記入します。

社会保険料を前納していた場合、就職後重複する期間の分は返金されるため、差額分を記入しましょう。

「生命保険料控除」「地震保険料控除」「小規模企業共済等掛金控除」

もし個人で民間の生命保険や個人年金などに加入していれば、記入する必要があります。

地震保険は火災保険や家財保険とセットになっている場合もあるので、忘れず記入しましょう。

給与所得者の扶養控除等(異動)申告書

会社からもらった給与について、扶養控除などの諸控除を受けるための書類です。

書き方等については事項で詳しく解説します。

扶養控除等申告書の具体的な記入方法|区分別解説

母子家庭の場合、必ず記入する欄は次の2つです。

- 申告書右上の氏名欄

- 区分Cの障害者、寡婦、ひとり親又は勤労学生の欄

次に、子供の年齢によって記入する欄が異なる部分についてです。

16歳以上の子供を扶養しているなら、区分Bの控除対象扶養親族(16歳以上)の欄、16歳未満の子供を扶養していれば、住民税に関する事項の16歳未満の扶養親族の欄に記入してください。

さらに、障害を持っている場合はC 区分の障害者、寡婦、ひとり親又は勤労学生の部分に記入してください。

加えて、生命保険やiDeCoなどの掛け金を払っている場合は保険料控除申告書、住宅ローン控除を受ける方は申告書を提出する必要があります。

順番に書き方を見ていきます。

氏名欄

まず、あなたの住所氏名、生年月日などを記入します。

前の場所に住民票を残していた場合、現住所といずれを書いても構いません。どちらかといえば、現住所が良いようです。

個人番号については取り扱いがシビアになる為、会社によっては記入しないように言われるかも知れません。指示通りにしましょう。

世帯主の氏名は、通常あなたの名前になり、続柄は「本人」となります。実家に戻って親と暮らしている場合は、親の名前になる場合もあります。

続柄は自分がその人を他人に紹介するとき、何と説明するかを基準にします。

「主たる給与から控除を受ける」欄

A欄「源泉控除対象配偶者」

配偶者はいないので、記入しません。同居している内縁関係の相手がいたとしても、記入対象にはなりません。

B欄「控除対象扶養親族」

こちらは、16歳以上の子供がいる母子家庭に限ります。この項目に記入することで、扶養控除を申請することができます。子供の氏名、あなたとの続柄、生年月日等を記入してください。

「老人扶養親族」「特定扶養親族」欄は、子供の年齢が18歳以下であれば「その他」に、19歳以上23歳未満の場合は「特定扶養親族」にチェックをつけてください。

また、もし子供がアルバイトをしており所得がある場合は、所得見積もり額の項目に金額を記入してください。この時、正確な金額が分からなければ、一年間の見込額でも問題ありません。

子供が下宿などをしていて自分と住所が違う場合は、「16歳以上30歳未満又は70歳以上」欄にレ点を入れ、「生計を一にする事実」欄に「生活費・学費を常に送金している」など、簡単に扶養している方法を記入しましょう。

住所については、下宿などをしていればその住所を書きます。同居していれば「同上」で構いません。

「異動月日及び事由」については「離婚」などの理由を記入しますが、職場が許可するならば空欄でも構いません。

C欄「障害者、寡婦、ひとり親又は勤労学生」

続いて、項目Cの障害者、寡婦、ひとり親又は勤労学生の書き方です。

こちらは母子家庭の方は全員記入してください。この項目に記入することで控除を受けることができます。

まず、表の右側のひとり親の欄にチェックをつけてください。右側の障害者又は勤労学生の内容、という項目に関しては基本的に空欄で問題ありません。

また、異動月日及び寡婦控除の適用に変更があったときは、その事由と日付を記入してください。

D欄「他の所得者が控除を受ける扶養親族等」

親などと同居して、子供の1人を親(子供から見て祖父母)の扶養に入れる場合などが考えられます。

こちらの子供の分の扶養控除は、あなたの所得の控除には使われない、という意味になりますので、勘違いしてこちらに書くと損をする事になります。

住民税に関する事項

こちらは16歳未満の子供がいる母子家庭の方が記入してください。もしも国内に住所を持っていない場合は、国外扶養親族に丸をつけてください。

「あなたとの続柄」は「子」が間違いありません。

子供に所得がある場合は見積もり額に金額を記入してください。異動月日及び事由は基本的に空欄で構いません。

母子家庭の扶養控除|実は難しくありません

年末調整書類は一見複雑に見えますが、実際に自分に関する部分に注目すると、あなたに分かることしか聞かれていないことがわかるでしょう。

ただし、記入漏れのないように、しっかりと見直しをして提出しましょう。

あなたの子育ての苦労が収入に繋がる扶養控除は、本来嬉しいものです。あまり苦手意識を持たず、還付金を楽しみに、ポジティブな気持ちで取り組むのがコツではないでしょうか。